Декларация 3-НДФЛ — это форма при подаче которой граждане обязаны декларировать свои доходы и уплачивать соответствующие налоговые обязательства. Какие доходы следует декларировать и где можно подать декларацию 3-НДФЛ, чтобы не упустить возможность уменьшить сумму подлежащих уплате налогов?

Одной из ключевых обязанностей граждан является предоставление деклараций по налогу на доходы физических лиц (3-НДФЛ) в налоговую службу. Декларация заполняется гражданами самостоятельно и подается в налоговый орган с местом проживания. Предоставление декларации о доходах возникает в случае, если доходы гражданина превышают пороговые значения, установленные законодательством.

Не стоит забывать о сроках подачи и уплаты декларации 3-НДФЛ. Законодательство регулирует как срок подачи декларации, так и сроки уплаты налога. Обязательство подать декларацию возникает у граждан, получивших доходы в прошлом году. Подача декларации и уплата налога должны быть совершены до указанного законом срока. В случае отсутствия доходов, декларацию все равно нужно подать, но платить налоги не придется.

Какие доходы нужно декларировать

Когда и как подать декларацию? Декларацию 3-НДФЛ необходимо подать в налоговые органы в течение срока, установленного налоговым законодательством. Обычно срок подачи декларации приходится на период с 1 января по 1 мая следующего года. Декларация подается в налоговую инспекцию по месту жительства или месту нахождения гражданина.

Какие доходы нужно декларировать? В декларации 3-НДФЛ необходимо указать все виды доходов, полученных в течение года. Это могут быть доходы от занятости, предоставления услуг, аренды или продажи имущества и др. Основное требование — указать все полученные доходы, независимо от их размера.

Также необходимо указать информацию о возможных налоговых вычетах: налоговый вычет на детей, налоговый вычет на обучение и др.

Декларирование доходов является обязанностью каждого налогоплательщика, и невыполнение этой обязанности может повлечь за собой штрафные санкции со стороны налоговых органов.

Где подать декларацию

Декларацию по форме 3-НДФЛ можно подать как лично, так и удаленно.

Лично декларацию можно подать:

- в местном налоговом органе, относящемся к месту жительства налогоплательщика;

- в налоговом органе, относящемся к месту его пребывания (в случае, если пребывание налогоплательщика в Российской Федерации эквивалентно проживанию);

- в налоговом органе, по месту осуществления налогоплательщиком деятельности, в случае, если налогоплательщик должен представить декларацию по налогу на доходы физических лиц в связи с осуществлением деятельности физическим лицом, являющимся индивидуальным предпринимателем или исполняющим обязанности индивидуального предпринимателя;

- в налоговом органе, который уполномочен принимать декларации налогоплательщиков, применяющих патентную систему налогообложения.

Кроме того, декларацию можно подать удаленно:

- через интернет-портал государственных услуг (Госуслуги) с использованием электронной цифровой подписи;

- почтовым отправлением с уведомлением о приеме в налоговый орган.

Важно помнить, что сроки предоставления и уплаты налогов по декларации по НДФЛ зависят от вида доходов и вида получателя дохода.

Какие доходы должны быть обязательно декларированы?

- Доходы, полученные от работодателя.

- Доходы от предпринимательской деятельности.

- Доходы от инвестиций (проценты, дивиденды, доходы от продажи акций, недвижимости и т.д.).

- Доходы от продажи недвижимости.

- Другие доходы, полученные в течение года.

Обязанность декларировать доходы по 3-НДФЛ отсутствует только в случае, когда доходами являются только доходы от предоставления в аренду жилого помещения и если сумма всех таких доходов за год не превышает 15 000 рублей.

Важно помнить о сроках предоставления декларации по 3-НДФЛ. Декларация подается в течение трех месяцев после окончания налогового периода. Для большинства налогоплательщиков налоговый период совпадает с календарным годом, поэтому декларацию нужно подать до 30 апреля следующего года. Однако, для отдельных категорий налогоплательщиков есть отдельные сроки.

Сроки предоставления декларации и уплаты налогов

Сроки предоставления декларации и уплаты налогов зависят от нескольких факторов. В первую очередь, необходимо знать, что декларацию по 3-НДФЛ нужно заполнить и подать каждый год. Срок ее предоставления — до 30 апреля следующего года после окончания налогового периода.

Если вы получили доходы только от источников, которые обязаны по статье 228 Налогового кодекса РФ по 3-НДФЛ декларировать сами (например, Заработная плата), то обязанность по предоставлению декларации о доходах и (или) по учету расходов (расчетов) по имуществу в виде недвижимости, остальные виды доходов и расходов, которые применяются по балансу доходов и расходов организации, обязанность по предоставлению декларации недопущена.

Для определения налоговой базы по НДФЛ нужно знать, где и какие доходы нужно декларировать. Обязанность по предоставлению декларации о доходах возникает у:

- Физических лиц, получающих доходы от источников, не освобожденных от уплаты налога на доходы физических лиц;

- Физических лиц, получающих доходы от источников, обязанность по удержанию и (или) уплате налогов по которым возложена на плательщиков, а предоставление налоговой декларации обязательно в случаях, когда плательщику налога по декларации о доходах и (или) недвижимости налоговым органом по просьбе плательщика налога был выдан справочник-указатель, разрушение и (или) утеря которого вызвана непреодолимыми обстоятельствами, а также в случаях его отсутствия в учете налогового органа.

Если вы являетесь плательщиком налогов по 3-НДФЛ, то вам необходимо подать декларацию до указанного срока. Кроме того, если у вас имеются какие-либо изменения в вашей налоговой ситуации (например, изменение места работы или получение дополнительного дохода), вы также обязаны внести соответствующие изменения в декларацию и предоставить ее налоговому органу.

Важно отметить, что сроки предоставления декларации и уплаты налогов могут быть изменены налоговым законодательством. Поэтому рекомендуется следить за актуальной информацией о сроках, чтобы не пропустить дедлайны.

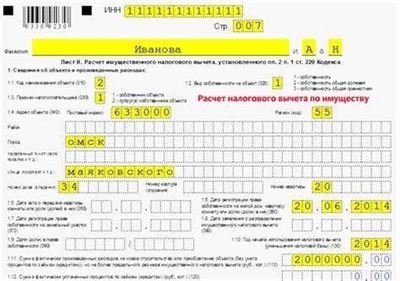

Как правильно заполнить декларацию 3-НДФЛ

В декларации 3-НДФЛ нужно указать какие именно доходы вы получили, а также сообщить о налоговых вычетах, которые применимы к вашей ситуации. Правильное заполнение декларации поможет избежать штрафов и претензий со стороны налоговых органов.

Декларацию 3-НДФЛ можно подать как в электронном, так и в бумажном виде. Однако, в случае подачи в электронном виде необходима передача подписанного электронно-цифрового документа.

Стоит отметить, что в случае отсутствия доходов, подлежащих обязанности декларирования, декларацию все равно нужно предоставить. В таком случае в декларации указывается отсутствие доходов.

Обязательность подачи декларации 3-НДФЛ возникает у всех налогоплательщиков, чьи доходы облагаются налогом на доходы физических лиц.

Чтобы правильно заполнить декларацию 3-НДФЛ, необходимо знать, какие именно доходы подлежат декларированию, где и когда нужно подать декларацию, а также сроки ее предоставления и уплаты. Также важно учесть наличие возможных налоговых вычетов и использовать их при расчете налоговых обязательств. В случае возникновения вопросов или необходимости более подробной информации, рекомендуется обратиться к налоговому консультанту или специалисту.

| Что указывается в декларации | Сроки предоставления | Сроки уплаты |

|---|---|---|

| Доходы, подлежащие декларированию | До 30 апреля | Сроки предоставления |

| Налоговые вычеты | До 30 апреля | Сроки предоставления |

| Отсутствие доходов | До 30 апреля | Сроки предоставления |

Когда отсутствует обязанность по предоставлению декларации

В определенных случаях уплаты налогов или предоставления декларации по форме 3-НДФЛ не требуется. Подать декларацию и правильно заполнить ее необходимо только в тех случаях, когда лицо обязано в соответствии с налоговым законодательством.

Какие же это случаи? Нужно предоставления декларации, если у вас имеются доходы, которые подлежат налогообложению. Доходы могут быть получены от различных источников, таких как аренда недвижимости, продажа имущества, дивиденды от акций и другие. В этих случаях необходимо заполнить декларацию 3-НДФЛ и уплатить налоги в установленные сроки.

Однако, когда отсутствуют доходы, подлежащие налогообложению, то и обязанность по предоставлению декларации отсутствует. Это может быть, например, в случае, если вы не работаете, не получаете дополнительных доходов и не осуществляете никаких сделок, которые могут привести к получению дохода.

Также, если вам необходимо уплачивать налоги на основании удержания на работе или другого дохода, и соответствующие суммы были уже удержаны и перечислены в бюджет, то заполнять декларацию 3-НДФЛ не требуется. В этом случае декларация уже была представлена вашим работодателем или иным источником дохода в установленные сроки.

Таким образом, если отсутствует обязанность по заполнению и предоставлению декларации 3-НДФЛ, вам необходимо внимательно изучить налоговое законодательство и определить, есть ли у вас доходы, которые подлежат налогообложению. Если таких доходов нет, то обязанность по заполнению и предоставлению декларации отпадает.