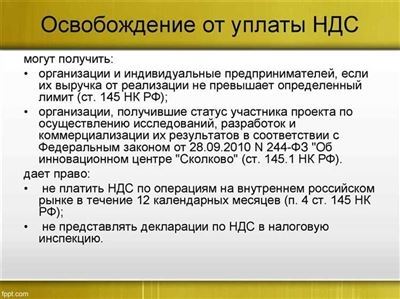

При покупке иностранной компании можно столкнуться с необходимостью уплаты НДС. Однако есть определенные случаи, когда компания может быть освобождена от уплаты данного налога. Например, если иностранная фирма купила государственное или муниципальное имущество, то она может получить освобождение от уплаты НДС.

Также в некоторых случаях компания может быть освобождена от уплаты НДС при условии, что она является плательщиком налога по упрощенной системе налогообложения (УСН). В этом случае налог на добавленную стоимость не платят при покупке товаров или услуг по выделенным счетам-фактурам.

Операции с зарубежными компаниями также могут быть освобождены от уплаты НДС. Например, если российская фирма купила товары или услугу у иностранного поставщика, и данная операция была оформлена выставлением счета-фактуры, то налог на добавленную стоимость в этом случае не платится.

Важно отметить, что освобождение от уплаты НДС возможно только в определенных случаях и при соблюдении всех необходимых условий. Проверьте законодательство и консультируйтесь со специалистами, чтобы быть уверенными в своих действиях и избежать штрафных санкций.

Покупка товаров у зарубежных фирм

При покупке товаров у зарубежных фирм возникают особенности в уплате НДС. В некоторых случаях плательщик НДС может быть освобожден от его уплаты.

Если покупка товаров осуществляется муниципальным или государственным учреждением, то они освобождаются от уплаты НДС. То же самое касается и госимущества.

Когда компания импортирует товары из зарубежных фирм, она должна выставить счёт-фактуру за услугу, выполняемую зарубежной фирмой. В этом случае плательщик НДС может быть освобожден от его уплаты. Но стоит учесть, что ставка НДС не должна быть указана в счёт-фактуре.

Также освобождаются от уплаты НДС компании, которые купили товары у иностранных фирм и выставили счёт-фактуру за покупку. В этом случае плательщик НДС может быть освобожден от уплаты НДС.

Если компания, которая плательщик НДС, платит за товары или услуги, имеющие выделенным государственное или муниципальное имущество, то она может быть освобождена от уплаты НДС.

Однако нужно отметить, что покупка товаров у зарубежных фирм не всегда освобождает плательщика НДС от его уплаты. Это возможно только в вышеуказанных случаях и при условии, что правила оплаты и операции соответствуют требованиям закона.

Когда «упрощенцы» платят НДС

Согласно нормам Налогового кодекса Российской Федерации, малые предприятия и индивидуальные предприниматели, работающие по упрощенной системе налогообложения (УСН), освобождаются от уплаты НДС. Однако, есть определенные случаи и условия, при которых такие «упрощенцы» всё же должны начислять и уплачивать НДС.

Первый случай, когда «упрощенцы» платят НДС, это когда они приобретают товары или услуги у юридических лиц, работающих по общей системе налогообложения (ОСН). При этом, «упрощенец» должен получить счет-фактуру от поставщика товаров или услуг с указанием суммы НДС, и учесть этот НДС в своей отчетности

Ещё один случай, когда «упрощенцы» платят НДС, это когда они приобретают товары или услуги у иностранных компаний. В данном случае, «упрощенец» должен импортировать товары или услуги и получить соответствующую таможенную документацию, где указана сумма НДС. «Упрощенец» также должен учесть этот НДС в своей отчетности.

Кроме того, «упрощенец» должен начислить и уплатить НДС в следующих случаях:

- при покупке имущества у государственного или муниципального предприятия;

- при аренде государственного или муниципального имущества;

- при покупке товаров или услуг у иностранных компаний, которые не состоят на учете в налоговом органе России, и не являются плательщиками НДС на территории Российской Федерации.

Таким образом, «упрощенцы» могут быть обязаны платить НДС в определенных случаях, связанных с приобретением товаров или услуг у юридических лиц работающих по ОСН, за покупку товаров или услуг у иностранных компаний, а также при осуществлении операций с государственным или муниципальным имуществом.

Плательщик УСН купил услугу у иностранной компании

Когда плательщик УСН (упрощенная система налогообложения) приобретает товары или услуги у иностранной компании, он может быть освобожден от уплаты НДС.

Если покупка услуги или аренда государственного или муниципального госимущества происходит на основании выделенного счета-фактуры, иностранная компания, которая предоставила услугу или импортирует товары, выставила счёт-фактуру на плательщика УСН. Операции с зарубежных бизнес-партнеров, когда плательщик УСН приобретает товары или услуги за рубежом, тоже не облагаются НДС.

При выставлении счета-фактуры иностранная компания не платит НДС. Плательщик УСН платит НДС самостоятельно по сделке при импорте на территорию РФ, если в счёт-фактуру не выставило на покупателя.

Покупая товары или услуги у иностранной компании, плательщик УСН обязан сам перечислить НДС в бюджет. Поэтому важно отметить налоговые последствия в счетах и документах, а также в учете.

Выставление счета-фактуры с НДС на УСН

В рамках упрощенной системы налогообложения (УСН) предприниматели имеют право на освобождение от уплаты НДС. Однако есть случаи, когда необходимо выставить счет-фактуру с НДС.

Одной из ситуаций является покупка бизнесом имущества у государственного унитарного предприятия, фирмы с участием госимущества или муниципального имущества. В этом случае, компания, являющаяся плательщиком налога на добавленную стоимость (НДС), должна выставить счет-фактуру с указанием НДС.

Также, счет-фактура с НДС обязательна при импорте товаров из зарубежных государств. Если компания купила товары или услугу у иностранной фирмы, то в счет-фактуре должен быть указан НДС.

Когда предприятие, платящее НДС, покупает товары или услуги у компании, не являющейся плательщиком НДС (например, у фирмы, работающей по УСН), счет-фактура с НДС также должна быть выставлена.

Однако, когда плательщик НДС является компания, работающая по УСН, она не имеет права вычитать НДС, уплаченный при покупке товаров или услуг. Поэтому предприятие, платящее НДС, должно заплатить НДС по счету-фактуре самостоятельно.

Таким образом, выставление счета-фактуры с НДС на УСН возможно в случае покупки товаров или услуг у компании, платящей НДС, а также при покупке имущества у государственных или муниципальных организаций и при импорте товаров из зарубежных государств.

Компания импортирует товары

Компания, занимающаяся бизнесом по импорту товаров, может быть выделенным плательщиком налога на добавленную стоимость (НДС) при следующих условиях:

- Покупка товаров у иностранных компаний.

- При покупке товаров на выставление счета-фактуры на товары или услугу.

- Когда компания получила товары, имущественные права либо услуги в результате операции с государственным, муниципальным или иным государственным имуществом.

Компания импортирует товары, у получателя которых оплачивается налог на добавленную стоимость. В этом случае компания должна выставить счет-фактуру на товары или услугу, а также учесть сумму НДС при оплате товаров или услуги.

Также стоимость имущества, полученного от государственного, муниципального или иного государственного имущества, может быть освобождена от уплаты налога.

Когда бизнес на УСН платит НДС

Бизнес на УСН (упрощенной системе налогообложения) может быть обязан платить НДС в следующих случаях:

- Когда фирма осуществляет операции с госимуществом или имущество, выделенным государственными или муниципальными органами;

- При покупке товаров или услуг у иностранных компаний;

- При импорте товаров;

- При покупке товаров или услуг у плательщика НДС, который выставил счет-фактуру.

Бизнес, работающий на УСН, не платит НДС при продаже товаров или услуг, взаиморасчетах между юридическими лицами, если услуга предоставлена в рамках аренды, при покупке товаров или услуг у физических лиц.