Индивидуальные предприниматели, работающие по упрощенной системе налогообложения (УСН 6), часто задаются вопросом о том, насколько часто Федеральная налоговая служба (ФНС) будет проверять их деятельность. Ведь налоговая проверка — это всегда риск для бизнеса, поскольку необоснованная проверка может привести к штрафам и проблемам с налоговой.

Согласно исследованиям, проводимым экспертами, частота проверок ИП на УСН 6 снизилась за последнее время. Раньше, когда действовал еще первый вид упрощенной системы — единый налог на вмененный доход (ЕНВД), инспекторы проверяли предпринимателей гораздо чаще. Они искали налоговую «очередь», чтобы проверить, что предприниматель не скрывает свои доходы.

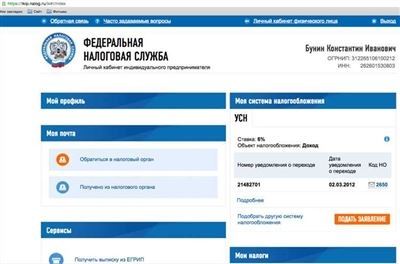

Однако с введением УСН 6, когда индивидуальные предприниматели могут работать и в спецрежимах, частота проверок значительно снизилась. ФНС ищет более серьезные налоговые нарушения и контролирует предпринимателей, у которых есть более выгодные условия по уплате налогов.

Формы проверки ИП на УСН 6 могут быть разными — это и выездные проверки, и проверки налоговой отчетности. Инспекторы проверяют не только доходы, но и расходы предпринимателя, а также правильность заполнения налоговых деклараций. Важно отметить, что решение о проведении проверки может быть принято на основе информации, полученной как из внутренних источников ФНС, так и из внешних.

Частота налоговых проверок ИП на УСН 6

При переходе индивидуального предпринимателя на УСН 6 виды налоговых проверок могут снизиться. Такие предприниматели проверяются реже, потому что этот режим налогообложения предполагает значительно меньшую налоговую нагрузку и риск недекларирования доходов.

Обычно, при проверке ИП на УСН 6, налоговая инспекция ищет необоснованную налоговую выгоду, аудиторы исследуют доходы и риски в формах спецрежимах. В первую очередь налоговая проверяет документацию, связанную с учетом и налогообложением, а также финансовую и кадровую отчетность.

В отличие от инспекций других налоговых спецрежимов, проверки индивидуальных предпринимателей на УСН 6 могут проводиться реже. Однако, даже при декларировании доходов и уплате налогов, инспекторы также могут проверять ИП на УСН 6 в рамках выездных проверок или по результатам налоговых рисковых исследований.

Проверка ИП на УСН 6 может быть не только обычной, но и комплексной. В рамках такой проверки инспекторы могут проверять не только налоговые документы, но и другие аспекты, включая уплату социальных взносов и соблюдение законодательства в области трудовых отношений.

Кого проверят в первую очередь

Исследования показывают, что ФНС ищет тех ИП на УСН 6, которые могут представлять риск для бюджета. Инспекторы ФНС хотят снизить риски налоговых убытков. Поэтому они при проверке ИП на УСН 6 смотрят, что он получает доходы не только от этой формы деятельности. В первую очередь они проверяют ИП на УСН 6, кто получает доходы от других форм деятельности или в спецрежимах (например, ИП на ЕНВД).

Также инспекторы ФНС проверяют ИП на УСН 6, кто получает доходы от выездных услуг, так как это область, где могут возникать необоснованные выгоды и нарушения закона.

Особое внимание налоговая проверяет ИП на УСН 6, кто может получать выгоду от разных видов спецрежимов или субсидий.

В общем, налоговая проверка ИП на УСН 6 проводится в первую очередь у тех предпринимателей, которые получают доходы от разных форм деятельности, выездных услуг, спецрежимов или получают необоснованную выгоду от субсидий.

Виды проверок индивидуального предпринимателя

Проверка индивидуального предпринимателя может проводиться налоговой инспекцией с разными целями. В первую очередь она направлена на проверку достоверности данных о доходах ИП, особенно при использовании спецрежимах налогообложения.

Налоговые инспекторы проверят ИП на УСН и ЕНВД, чтобы убедиться, что он правильно учитывает свои доходы и уплачивает налоги в соответствии с законодательством.

При проверке инспекторы могут также исследовать разные формы деятельности ИП и проверять, что у предпринимателя все прочно налажено и не возникает рисков для налоговой системы.

Проверка может проводиться в разных формах: выездных проверках, проверках книги доходов и расходов.

Очередной вид проверки – проверка формирования, использования и учета предметов налогообложения исчисляемых путем применения ставок или сумм требуется определение и устранение недостатков учетных технологий и методик. Эта проверка способна быть полезной в самых разных ситуациях.

Также налоговая проверяет ИП на налоговые риски. В ходе проверки налоговая инспекция может обнаружить необоснованную налоговую выгоду, что может повлечь для ИП самые неприятные последствия.

Интенсивность проверок индивидуальных предпринимателей, работающих по УСН 6, можно снизить при соблюдении всех требований учета и своевременного уплаты налогов. Однако любой ИП должен быть готов к проверкам и следить за своей финансовой деятельностью.

Как снизить риски при проверке

При проведении налоговых проверок ИП на упрощенную систему налогообложения (УСН) и единный налог на вмененный доход (ЕНВД), налоговая инспекция может обнаружить необоснованные доходы и другие налоговые нарушения со стороны предпринимателя. Чтобы снизить риски при проверке, необходимо учесть следующие моменты:

- Изучите формы и виды проверок. Налоговая инспекция может проводить как плановые, так и внеплановые проверки. Плановые проверки назначаются с определенной периодичностью, а внеплановые проверки проводятся в случае обнаружения нарушений или при получении информации о возможных налоговых правонарушениях.

- Внимательно изучите специфику проверяющих органов. На какие именно аспекты вашего бизнеса будут обращать внимание инспекторы налоговой инспекции? Какие документы они могут запросить? Изучите все это заранее и подготовьте необходимую документацию.

- Соблюдайте правила спецрежимах. Если ваш бизнес находится в специальных экономических зонах или ведет деятельность в рамках других специальных режимов, обратите особое внимание на соблюдение всех требований и норм, установленных для этих зон или режимов. Инспекторы будут в первую очередь проверять соблюдение вами этих правил.

- Следите за своими доходами и расходами. Будьте внимательны к учету всех доходов и расходов вашего предприятия. Помните, что налоговая инспекция может проверять все документы, связанные с финансовой деятельностью предпринимателя. Соблюдение правил бухгалтерии и правильное ведение финансового учета позволят избежать проблем при проверке.

- Не утаивайте информацию. Будьте готовы предоставить всю необходимую информацию и документацию налоговой инспекции при ее запросе. Сокрытие или предоставление неполной информации может повысить риск обнаружения налоговых нарушений и негативно повлиять на результат проверки.

- Обратитесь к профессионалам. Если вы не уверены в своих знаниях и навыках по ведению бухгалтерского учета и сдаче отчетности, рекомендуется обратиться к квалифицированным бухгалтерам или юристам, специализирующимся на налоговом праве. Их помощь позволит минимизировать риски и грамотно справиться с проверкой.

Соблюдение правил и рекомендаций, осведомленность о процедурах и требованиях налоговой инспекции помогут снизить риски при налоговых проверках и сохранить свою репутацию как предпринимателя.

Как налоговая проверяет доходы ИП на УСН и ЕНВД

Во время проверки налоговая проверяет различные аспекты деятельности ИП на УСН и ЕНВД. Ниже приведены основные виды проверок и что ищут налоговые инспекторы на каждой из них.

1. Проверка документов

На первую очередь налоговая проверяет правильность заполнения и наличие необходимых документов. Особое внимание уделяется отчетности по УСН и ЕНВД, а также выпискам из банковских счетов.

2. Проверка налоговой базы

Инспекторы сравнивают доходы, указанные в декларации, с информацией из других источников, чтобы исключить возможные уклонения от уплаты налогов. Это может включать проверку банковских операций, контрагентов, сделок и других факторов, которые могут повлиять на налоговую базу.

3. Проверка правильности применения УСН и ЕНВД

Инспекторы проверяют правильность выбора ИП подходящего спецрежима (УСН или ЕНВД) и его соблюдение. Они анализируют все особенности деятельности ИП и убеждаются, что он соответствует требованиям и ограничениям выбранного спецрежима.

4. Осмотр места деятельности

Инспекторы могут проводить выездные проверки и осматривать место осуществления предпринимательской деятельности. Они проверяют наличие необходимого оборудования, материалов, а также соответствие фактической деятельности заявленным видам деятельности в документах ИП.

5. Проверка документов контрагентов

Инспекторы могут также проверять документы и активность контрагентов ИП на УСН и ЕНВД. Это позволяет выявить возможные схемы уклонения от налогов через фиктивных контрагентов или недостоверную информацию о контрагентах.

| Вид проверки | Что проверяет налоговая |

|---|---|

| Проверка документов | Правильность заполнения и наличие необходимых документов |

| Проверка налоговой базы | Сравнение доходов, указанных в декларации, с информацией из других источников |

| Проверка правильности применения УСН и ЕНВД | Правильность выбора и соблюдение спецрежима |

| Осмотр места деятельности | Наличие необходимого оборудования и соответствие фактической деятельности заявленным видам деятельности |

| Проверка документов контрагентов | Документы и активность контрагентов на УСН и ЕНВД |

Таким образом, при налоговой проверке инспекторы ФНС ищут необоснованную выгоду или неуплаченные налоги, проверяют правильность применения выбранных спецрежимов (УСН или ЕНВД) и рассматривают различные формы деятельности ИП.

Инспекторы ищут необоснованную налоговую выгоду

Проверки индивидуальных предпринимателей на упрощенной системе налогообложения (УСН) проводятся с целью выявления необоснованной налоговой выгоды. Инспекторы проверяют, что доходы ИП соответствуют заявленным в налоговой форме и не скрыты при использовании спецрежимах налогообложения. Также они ищут признаки использования других видов налогообложения, которые могут снизить налогооблажаемую базу.

Первую очередь проверяются налоговые риски, связанные с уплатой единого налога на вмененный доход (ЕНВД) и налога на прибыль, так как эти налоговые режимы предоставляют ИП возможность уменьшить налоговую нагрузку. В ходе проверки инспекторы также могут проверять другие виды налогообложения, ища необъявленные доходы и скрытые налоговые преференции.

Кроме того, ФНС проводит проверки по месту жительства индивидуального предпринимателя, а также выездные проверки, чтобы отследить возможное сокрытие доходов за пределами места регистрации. Важным фактором для проверки является соответствие налоговой отчетности и бухгалтерской документации, а также проведение независимых исследований, в том числе сравнение с показателями других предпринимателей в данной отрасли.

| Частота проверок | Частота проверок |

|---|---|

| УСН | 6 |

| ЕНВД | 2 |

Что еще проверяют на спецрежимах

Виды проверок налоговая инспекция проводит при проверке индивидуального предпринимателя на спецрежимах, таких как УСН 6% или ЕНВД. В первую очередь, инспекторы проверяют налоговую выгоду этих форм налогообложения для данного ИП. Это связано с тем, что ФНС старается снизить риски упущенных доходов от налогообложения.

Инспекторы проводят проверки с целью выявления необоснованно низкого уровня доходов у ИП на УСН или ЕНВД. При этом особое внимание уделяется исследованию средних показателей доходов в сравнении с данными о доходах других предпринимателей в данной сфере деятельности. Также проверяется соответствие сумм доходов, указанных в отчетности и налоговых декларациях, фактическими денежными поступлениями.

Помимо доходов, инспекторы проверяют и другие аспекты деятельности ИП, такие как налоговые льготы и вычеты, правильность и своевременность ведения бухгалтерии, правильность заполнения налоговых документов и отчетности. Если обнаруживаются нарушения или несоответствия, то ИП может быть привлечен к ответственности и оштрафован.

| Что проверяют на спецрежимах: |

|---|

| Налоговую выгоду формы налогообложения |

| Необоснованно низкий уровень доходов |

| Соответствие сумм доходов в отчетности и фактическими денежными поступлениями |

| Налоговые льготы и вычеты |

| Правильность и своевременность ведения бухгалтерии |

| Правильность заполнения налоговых документов и отчетности |

Формы выездных исследований

На фоне увеличения количества проверок индивидуальных предпринимателей на УСН 6 в последнее время, регулярные выездные проверки стали одной из основных форм контроля за налоговыми обязательствами предпринимателей.

Выездные проверки проводятся налоговыми инспекторами с целью выявления возможных нарушений и неуплаты налогов. Кроме того, эти проверки помогают снизить риски посредников среди индивидуальных предпринимателей, а также выявить факты необоснованной передачи доходов на других лиц.

При выездных проверках налоговая инспекция проверяет различные аспекты деятельности предпринимателя. Инспекторы могут проверять учетные книги, договоры с контрагентами, документы об оплате, наличие и состояние оборудования, возможность работы на спецрежимах (ЕНВД, усн), и другие аспекты деятельности.

Выездные проверки индивидуальных предпринимателей на УСН 6 проводятся не только для того, чтобы проверить исполнение налоговых обязательств, но и с целью проверки соответствия размера налогов, уплачиваемых ИП сумме предполагаемых доходов.

Инспекторы налоговой проверяют не только доходы и расходы, но и ищут возможности снизить налоговую нагрузку на ИП. Во время проверки инспекторы также могут запросить дополнительные документы, если имеют информацию о возможных нарушениях или несоответствии данных в учете и реальности.

Очередь проверок индивидуальных предпринимателей на УСН 6 формируется в соответствии с определенными критериями. Примерами таких критериев могут служить высокие доходы, сложная сфера деятельности, предоставление льгот и привилегий, а также другие факторы, указанные в законодательстве.

Таким образом, формы выездных исследований предоставляют налоговым инспекциям возможность более детально изучить деятельность индивидуального предпринимателя и выявить нарушения и несоответствия в налоговой деятельности.